직장생활을 하시는 분들은 보통 회사에서 제공하는 은퇴 플랜에 가입을 해서 정기적으로 노후를 위한 저축을 하고 있지만 자영업을 하는 많은 한인들은 은퇴 플랜들이 익숙지않아 가입이 소홀합니다.

매년 은퇴 저축 예산이 $6,000 정도라면 심플하게 Traditional IRA나 ROTH IRA에 저축하시면 됩니다.

하지만 저축 예산 이 넉넉하고 더 많은 세금공제가 필요하면 자영업자(Self-Employed or Small Business Owner) 들에게 적합한 은퇴 저축 플랜으로 SEP IRA , SIMPLE IRA & Solo 401K 등이 있습니다.

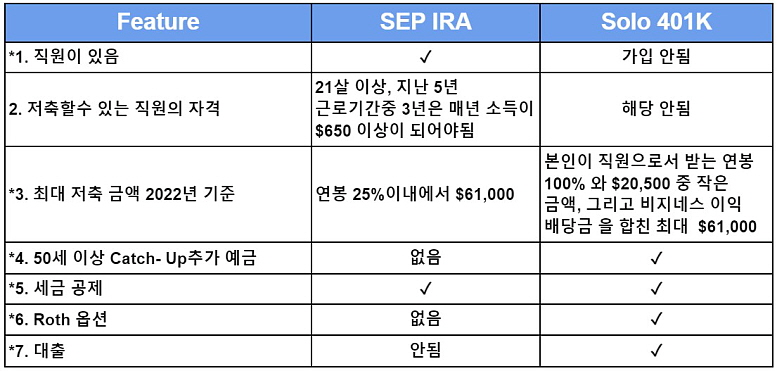

오늘은 SEP IRA Solo 401K 플랜에 몇가지 특징과 설명을 간단히 해드리겠습니다.

위에 표 추가 설명

*1. SEP IRA는 직원이 없어도 저축을 할 수 있지만 Solo 401(k)는 직원이 있으면 가입할 수 없습니다.(단, 배우자만 직원으로 허락됩니다)

*3. SEP IRA는 비즈니스가 corporation으로 셋업이 되어있을 경우 연봉 25% 이내에서 고용주가 저축하는 퍼센티지만큼 최대 저축 금액이 $61,000입니다. 하지만 자격이 되는 직원들에게도 그들에 연봉에 똑같은 퍼센티지 금액을 저축해줘야 합니다. 예를 들어 “맛 스시 식당”에 오너 L 씨 연봉이 $100,000 인데 올해부터 은퇴 자금을 모으려고 SEP IRA를 오픈해서 맥시멈 $25,000(25%)를 저축할 계획이라면, 스시 셰프 K씨 연봉에 25% 그리고 웨이트리스 C양 연봉에 25%의 저축 금액을 비즈니스가 부담해야 됩니다. 때때로 저축 예산 퍼센티지를 바꾸거나 중단을 할 수 있습니다. 비즈니스 셋업이 sole proprietor/partnership이면 순 자영업 소득 20% 정도 이내에서 최대 금액이 $61,000 입니다. Solo 401(k)는 비즈니스가 corporation으로 셋업이 되었으면 이익 배당금 맥시멈 기부는 W2 총소득(gross income)에 25%이고, 비즈니스가 sole proprietor/partnership으로 셋업이 되어 있으면 순 자영업 소득(net self- employment income)에 20% 입니다.

*4. 50살 이상이면 Solo 401K만 catch-up contribution $6,500 추가해서 $67,500까지 저축할 수 있습니다. 배우자도 $61,000 + 6,500이 해당이 됩니다.

*5. 두 은퇴 플랜이 그 해 세금 공제를 받지만 기억해야 될 것은 인출할 때 원금과 자란 돈에 대한 세금을 내야 합니다. “Roth”로 시작되는 은퇴 플랜을 제외한 모든 세전 (Pre-Tax) 은퇴 플랜들(Traditional IRA, 401K, SEP IRA, Simple IRA, 403(b), 457 plan, TSP, etc.)은 소득세가 유예(Tax Deferred) 되는 거라고 생각하시면 됩니다. 만약에 59.5(59살 6개월)세 전 조기 인출을 하게 되면 소득세와 10% 페널티도 부담해야 됩니다.

*6. Roth 401K는 직원으로서의 저축 금액(up to $20,500)만 세후(after- tax)로 할 수있고 비즈니스 이익 배당금은 401K 세전(pre-tax)으로 저축이 됩니다.

*7. 부여된 어카운트 금액(Vested account value) 50%, 최대 $50,000까지 대출을 받을 수 있습니다. 세금과 벌금을 면할려면 꼭 5년 안에(이자 포함) 갚아야 됩니다.

SEP IRA와 Solo 401(k)의 특징을 간단히 말씀드렸습니다. 만약에 직원이 없고 동등한 수입에서 더 많은 금액과 대출의 가능이 중요하면 Solo 401(k)를 선택하시고 심플한 가입과 관리를 원하시면 SEP IRA를 가입하시면 됩니다.

은퇴.재정.보험 컨설턴트 신미영(Mia Lambert)

(480) 629 5558 / mia@cotanow.com / www.cotanow.com

Disclosure: 이 칼럼에 실린 질문들은 은퇴를 앞둔 분들을 위한 이슈들을 선택했고 답변들은 이해하기 쉽게 요약한 보편적인 설명입니다. 개인적으로 구체적인 이슈나 콤플렉스 한 문제가 있어 도움이 필요하신 분들은 적절한 전문인과 개인상담을 하시길 추천합니다..

The questions selected for this column are for the general public nearing retirement, and the answers are explained in an inclusive term. If you have a specific or complex issue, please consult with an appropriate professional.

메디케어 바로 알기(79) 올바른 메디케어 플랜 선택의 중요성 -박...

메디케어 바로 알기(79) 올바른 메디케어 플랜 선택의 중요성 -박...

메디케어 바로 알기(78) 메디케어 혜택을 받기 위한 두 가지 방법...

메디케어 바로 알기(78) 메디케어 혜택을 받기 위한 두 가지 방법...